最近市场怎么了?

一季度中国手机生产量达到历史同期最高

全球经济大环境仍然不太乐观,2016年全球智能手机的出货增速不断下调,但是从手机生产端来看,根据国家工信部数据,2016年一季度手机(含功能机)的生产量达到4.41亿,同比增长19.6%,成为从2010年以来同期生产最高的季度。

那么问题来了,目前中国手机厂商普遍积极采购部件,加紧生产,是真的重复下单“overbooking” 还是市场在转好? 现在已经不重要,关键是无论手机面板还是AP平台芯片,上游供应链都呈现了供给紧张的态势(联发科最近也在上调对大陆品牌客户的出货目标),那么手机显示面板市场真的要涨价么? 我们来细细分析。

手机面板玻璃资源供给 大幅减少是涨价主因

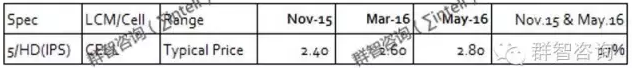

从手机面板来看,根据群智咨询(∑intell)数据,从2015年10月份到现在,手机面板的玻璃资源出货在大幅减少,模组厂普遍感到市场缺货压力,其采购的手机面板玻璃都出现了不同幅度的涨价,尤其是近两个月(4月/5月),面板厂给手机模组厂出货的玻璃都出现了不同程度的涨价,受制于生存压力,模组厂也纷纷在6月份准备上调对手机终端生产厂(包括方案商及品牌厂)的显示模组的价格。截至到2016年5月份,以5HD 玻璃为例,面板厂的玻璃资源涨价在15%以上,有些小客户的玻璃资源甚至涨价在20%以上。

对此群智咨询(∑intell)分析认为,手机面板玻璃供给大幅减少,其主要原因有以下三个方面:

首先,台湾低世代线关闭和台南地震,使得2016年上半年台湾厂商外放玻璃(Cell)大幅减少。

根据我们去年12月份曾经发表的文章《台湾CPT G4.5代关停 出让300万玻璃空缺》(<-点击查看链接)和今年2月份《台南地震 对小尺寸的影响分析》(<-点击查看链接)中,就做过判断,2015年11月份台湾华映CPT G4.5代线关厂,每个月市场会减少约300万-400万5寸手机面板玻璃资源的出货。2016年2月份台南地震,台湾群创光电和瀚宇彩晶会减少至少一个月的手机玻璃出货,至少会减少600万片5寸手机玻璃的出货量。

于此同时,目前台湾华映由于sensor需求旺盛,同时也在调整其产品及客户的思路,并且在资本层面也在做一些操作,对外放的玻璃资源也在显著减少。

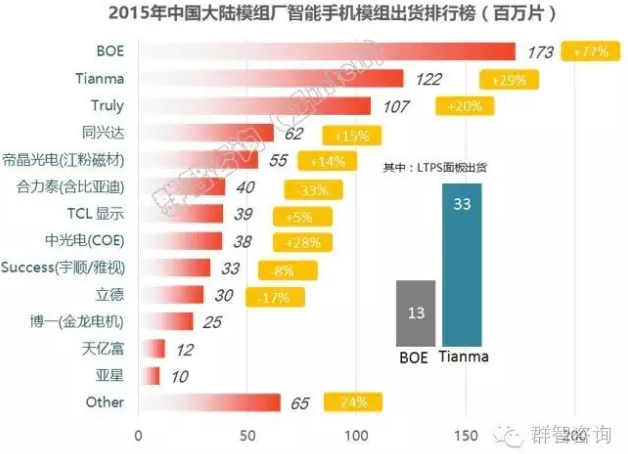

其次,大陆京东方、天马及韩厂LGD(三星显示主要为OLED,暂不考虑)2016年也纷纷调整其经营思路,为了做大公司营业额及现金流,开始收紧玻璃资源,加大自身LCM(模组)产品的出货比重。一方面是因其手机品牌客户的需求,另一方面也是方便其更好的掌控产品品质及品牌客户资源。

其三,由于面板厂积极在升级其产品结构,增大on-cell及asi(非晶硅) FHD更高端产品的试产出货,在产品升级过程中,势必会损失挤占掉很多玻璃资源产能。例如瀚宇彩晶、昆山龙腾及京东方等都在加大on-cell产品的比重。

综合以上三大因素,虽然全球及中国智能手机市场增幅放缓,但是需求仍然存在,手机面板玻璃资源供给大幅减少,目前可以主要释放玻璃资源的也就京东方、昆山龙腾、瀚宇彩晶、深超光电了。这样势必会催使手机模组厂感觉“缺货”的种种凉意,模组厂生存压力不断增大,目前正值手机终端厂需求拉货旺季,模组厂给手机终端客户涨价的动力不断提升。

手机方案商成为直接影响者,大品牌抓紧包产能,影响较有限

目前看来,手机面板原厂(京东方/天马/龙腾/LGD等)的产能是有限的,玻璃资源的短缺使得其涨价是势在必行,并且仍然在持续,至少持续到今年第三季度,甚至全年玻璃资源紧张将成为常态。

目前期待涨价动力最大的是华南众多模组厂,玻璃资源的紧缺及价格上涨,迫于生存压力,其也不得不重新和手机终端客户(包括方案商及代工厂)议价,希望将此压力向下继续传导。但模组厂面对的客户是更多手机方案商(例如华勤、闻泰、龙旗等),所以其所连带承受的压力也最大。

而对于大的手机品牌厂(例如华为、小米、OPPO,VIVO等)更多和面板原厂合作,尤其是很多大客户都采取了包产能的策略,面板模组的资源有保障,因此对于大的手机品牌厂,此轮涨价对其影响有限。